Fidessa已同意ION Investment Group的ION Bidco子公司提供15亿英镑的全部现金收购条款,推翻其先前被Temenos收购的收购。

ION向Fidessa的股东提供每股39.50英镑,其中包括每股38.70英镑和6月份支付的79.7p股息,比Temenos在2月份提供的35.67英镑的报价高出8.5%。

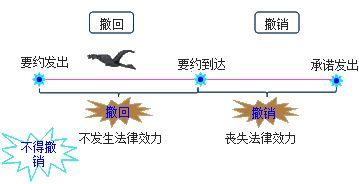

Fidessa表示已撤回其对Temenos要约的建议,并已暂停其定于4月27日举行的股东大会,以考虑该交易,而是敦促股东接受ION Bidco的要约。

Fidessa董事长John Hamer表示,“Fidessa的董事会很高兴向Fidessa推荐ION的现金收购报价,该报价比Temenos提案高出8.5%,并为股东提供更大的现金价值。”

“ION分享了我们在全球金融市场推动工作流程自动化的愿景,并与我们的业务有很强的互补性:Fidessa是股票和衍生品的领导者,ION是固定收益和外汇领域的领导者。”

Temenos表示已决定不再向Fidessa提出收购要约,并已终止与该公司的合作协议。

Fidessa 同意Temenos在2月以14亿英镑的收购条款,但本月早些时候它宣布两家公司,后来证实是 ION投资集团和SS&C技术公司,已经提出了比Temenos最初出价更高的反要约。

英国的收购委员会在4月20日截止日期前向Fidessa的追求者提出要约,宣布公司有意提出要约或撤回其对交易技术提供商的权益。

ION在一份声明中表示,确认其成功收购Fidessa后,该公司代表了一个“有吸引力的机会”,投资于拥有强大股票和衍生品交易服务的知名企业。

“Fidessa在股票和衍生品交易解决方案方面的领先地位补充了我们的固定收益和外汇能力,将使我们能够更有效地为所有资产类别服务客户并加速创新,”ION首席执行官Andrea Pignataro补充道。

免责声明:本文由用户上传,如有侵权请联系删除!